Comprendre le Private Equity

Le Private Equity (ou « capital investissement ») consiste à investir sur un horizon de 3 à 10 ans dans des sociétés non cotées à différents stades de leur développement dans le but de les développer et/ou d’améliorer leur performance.

Pourquoi et comment investir dans le Private Equity ?

L’investissement non coté répond principalement à 2 objectifs : la diversification de son patrimoine, la détention d’un investissement faiblement corrélé avec les marchés cotés.

Il peut être réalisé en direct ou par le biais d’un fonds de Private Equity.

L’investisseur choisira l’une des 2 approches ou les combinera selon son degré d’expertise, le couple rendement / risque recherché et les moyens qu’il souhaite consacrer à son investissement.

A quel moment investir dans le Private Equity ?

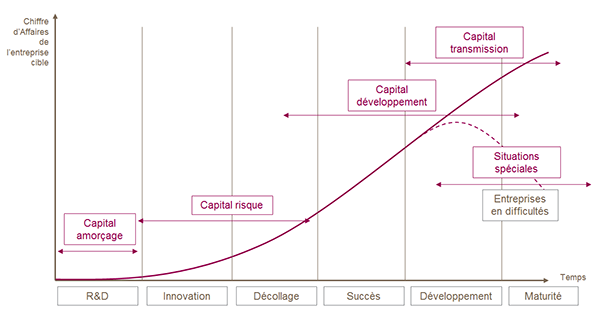

A chaque stade de la vie de l’entreprise interviennent des équipes d’investissement spécialisées bénéficiant d’expertises financières, stratégiques et opérationnelles.

- Capital risque : investissement dans de jeunes entreprises dont les concepteurs ont une idée, ou un produit innovant,

- Capital développement : accompagnement d’un dirigeant dans sa stratégie de développement avec un objectif de liquidité à moyen terme,

- Capital transmission : acquisition d'une entreprise mature par des investisseurs dans le cadre d'un montage financier comportant une proportion plus ou moins importante de dette

- Situation spéciale : Financement en fonds propres d'entreprises ayant eu des difficultés et pour lesquelles des mesures stratégiques et opérationnelles sont mises en œuvre

Cycle de vie des entreprises et investissement

Que dire de la création de valeur pour un investisseur ?

Une entreprise se valorise le plus souvent sur la base d’un multiple du résultat généré par son activité principale.

Pour un investisseur, la création de valeur se matérialise généralement par :

- La progression du résultat de l’entreprise, conséquence du développement de l’activité, d’optimisations financières et de gains de productivité,

- L’accroissement du multiple de valorisation. Le multiple étant généralement lié à la taille de l’entreprise, des opérations de croissance externe pourront avoir un impact sur ce multiple.

Qu’appelle-t-on LBO ?

Un LBO (« Leverage Buy-Out ») est un montage financier qui permet d’acquérir une entreprise en finançant l’acquisition en partie par la dette.

En remboursant la dette d’acquisition, l’investisseur accroit mécaniquement la valeur de son investissement (sous réserve que la valeur de l’entreprise reste identique ou progresse).

Ce type d’opération est souvent utilisé par des dirigeants qui s’associent à des investisseurs financiers pour racheter leur entreprise.

L’objectif du cédant est de monétiser sa participation dans l’entreprise.

Quels sont les risques du Private Equity ?

On distingue plusieurs types de risques :

- Le risque de perte en capital : les investissements en Private Equity, que ce soit au travers de véhicules d’investissement utilisant des stratégies d’investissement de Private Equity ou qu’il s’agisse d’investissements et co-investissements directs dans des véhicules d’investissements privés, ne sont pas garantis et l’investisseur peut perdre tout ou partie du capital investi.

- Le risque de liquidité : les investissements en Private Equity sont effectués dans des actifs non cotés qui, par définition, ne sont pas liquides. La liquidité dépend de la possibilité de céder rapidement les actifs non cotés. Par ailleurs, les parts de certains véhicules d’investissement collectifs en Private Equity souscrites par un investisseur peuvent faire l’objet d’une période de blocage. Elles ne peuvent donc être cédées pendant toute cette période. De plus, les parts de certains fonds ne sont pas librement cessibles et il n’existe pas de marché pour ces parts. Il n’est pas prévu qu’un tel marché se développe. Ainsi, il sera difficile pour un investisseur de vendre ses parts ou d’obtenir une information fiable sur le niveau de risque auquel il s’expose.

- Le risque lié aux investissements dans des sociétés non cotées : les investissements dans des sociétés non cotées sont par nature plus risqués que les investissements dans des sociétés cotées dans la mesure où les sociétés non cotées peuvent être plus petites et plus vulnérables aux changements affectant les marchés et les technologies et fortement dépendantes des compétences et de l’engagement d’une petite équipe de direction. Les investissements dans des sociétés non cotées peuvent être difficiles à céder. A la liquidation des fonds, ces investissements peuvent être distribués en nature de telle sorte que les investisseurs peuvent alors devenir actionnaires minoritaires de plusieurs sociétés non cotées.

- Le risque de crédit : le risque de crédit est le risque que l’émetteur des titres de créance ne rembourse pas sa créance à l’échéance fixée emportant une baisse de la valeur liquidative du fonds.

- Les risques liés à l’engagement total de souscription : l’engagement total de souscription est appelé par tranches dont la date d’appel n’est pas connue à la date de signature du bulletin de souscription. L’investisseur doit s’assurer de disposer des fonds pour pouvoir à tout moment répondre aux appels de tranches dans les conditions du règlement de chacun des fonds souscrits ou du mandat de gestion.

Quel est l’état actuel du marché ?

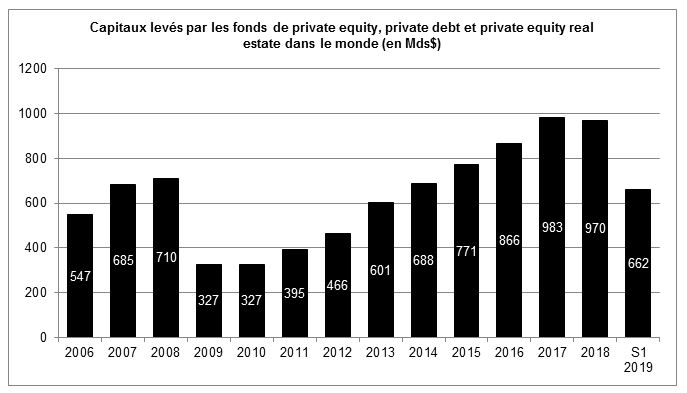

Au cours des cinq dernières années, l'industrie du Private Equity a levé un montant de capitaux record.

On note en effet un intérêt croissant des investisseurs pour les actifs non cotés qui est lié à la maturité de ce marché. Il est même probable que d’ici quelques années, le nombre d’entreprises accompagnées par les fonds de Private Equity dépasse celui des entreprises cotées en bourse.

Néanmoins, le Private Equity reste un marché de petites et moyennes entreprises et représente aujourd'hui au niveau mondial 3 000 Mds$, soit le double des encours gérés par Amundi ou la moitié de ceux du gestionnaire d’actifs américain BlackRock.

Au 1er semestre, les capitaux levés par les fonds de capital investissement et de dette privée auprès des investisseurs ont atteint 662 Mds$.

Source : Prequin, juillet 2019

Les fonds LBO (fonds investissant au capital de sociétés non coté avec recours à l'endettement) ont concentré à eux seuls 414 Mds$ sur les 9 premiers mois de l'année, soit une taille moyenne par fonds de 471M$ contre 364M$ un an plus tôt (+29%).

Les valorisations progressent sur les 9 premiers mois de l'année et atteignent en moyenne 10,5 x l'EBITDA. Elles sont soutenues par un environnement de taux bas.

Aujourd’hui, l'abondance de liquidités crée un environnement compétitif entre les fonds et les industriels qui incite les gérants à s’adapter en amont pour identifier les secteurs qu'ils jugent les plus prometteurs. Les fonds doivent focaliser sur des critères distinctifs ciblés (secteurs, stratégies, géographies...) pour déployer leurs capitaux dans de bonnes conditions et atteindre leurs objectifs de performance.

13 décembre 2019